จีเอเบิล รุกตลาด FinTech เมกะเทรนด์โลกการเงิน ชูจุดแข็ง “End-to-End Digital Lending” การให้บริการสินเชื่อ ผ่านดิจิทัลแพลตฟอร์มอย่างครบวงจรในทุกมิติ

กลุ่มบริษัทจีเอเบิล (G-Able) ผู้นำด้าน “Tech Enabler” ที่ช่วยยกระดับธุรกิจสู่ยุคดิจิทัลในทุกมิติ เตรียมรุกตลาด FinTech (Financial Technology) รับเมกะเทรนด์โลกการเงิน ชูจุดแข็งโดดเด่นไม่เหมือนใคร ด้วย “End-to-End Digital Lending” การให้บริการด้านสินเชื่อผ่านดิจิทัลแพลตฟอร์ม อย่างครบวงจรในทุกมิติ อำนวยความสะดวกธุรกิจผู้ให้บริการสินเชื่อให้มีประสิทธิภาพ สะดวก รวดเร็ว และปลอดภัยยิ่งกว่าเดิม

ดร.ชัยยุทธ ชุณหะชา ประธานเจ้าหน้าที่บริหาร กลุ่มบริษัทจีเอเบิล กล่าวว่า “ทุกวันนี้ปฏิเสธไม่ได้ว่า FinTech หรือเทคโนโลยีด้านการเงินเข้ามามีบทบาทอย่างมากในชีวิตประจำวันของทุกคน โดยเฉพาะอย่างยิ่งในช่วงสถานการณ์โควิด-19 ที่เป็นตัวเร่งในการขับเคลื่อนให้ทุกคนเข้าไปอยู่ในโลกดิจิทัลมากขึ้น

จากข้อมูลของธนาคารแห่งประเทศไทยระบุว่าจำนวนบัญชีผู้ที่ใช้บริการ Mobile Banking มีประมาณ 84 ล้านบัญชีในสิ้นปีที่ผ่านมา ตลอดจนเรื่องของ Digital Lending การให้บริการด้านสินเชื่อผ่านดิจิทัลแพลตฟอร์ม รวมถึง Cryptocurrency ที่เข้ามาเป็นเทรนด์ทำให้ตลาด FinTech เติบโตอย่างก้าวกระโดดมากขึ้น

และจากข้อมูลการระดมทุนเกี่ยวกับ Fintech ในประเทศไทยพบว่าอัตราการเติบโตในปีที่ผ่านมาของ Fintech อยู่ที่ 60% เมื่อเทียบกับปี 2020 และคาดการณ์ว่าจะโตต่อเนื่องถึง 90 % ในอีก 3-5 ปีข้างหน้า ฉะนั้นธุรกิจที่เป็นผู้ให้บริการทั้ง Bank และ Non-Bank จำเป็นต้องลงทุนทางด้านเทคโนโลยีและนวัตกรรม เพื่อเพิ่มประสิทธิภาพ ทั้งความสะดวก รวดเร็ว และปลอดภัย ในการให้บริการแก่ลูกค้า และเพิ่มโอกาสทางการแข่งขันอย่างไร้ขีดจำกัดในยุคปัจจุบัน”

ปวรุตม์ เลียวรักษ์โอฬาร FinTech Commercial Director กลุ่มบริษัทจีเอเบิล กล่าวว่า “ด้วยความเป็นผู้นำทางด้าน Tech Enabler ของจีเอเบิลที่มองเห็นโอกาสในตลาด FinTech จึงทำให้จีเอเบิลนำศักยภาพและความเชี่ยวชาญที่มีอยู่ มาพัฒนาผลิตภัณฑ์และบริการทางการเงินใหม่ๆ ในรูปแบบดิจิทัลอย่าง “End-to-End Digital Lending” การให้บริการด้านสินเชื่อผ่านดิจิทัลแพลตฟอร์ม ที่ตอบโจทย์ลูกค้าในยุคปัจจุบันได้อย่างครบวงจรในทุกมิติ”

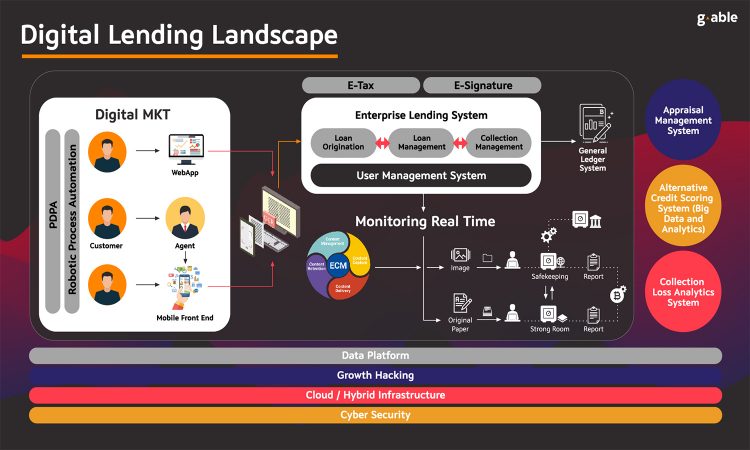

ซึ่งพื้นที่หลักพื้นฐานที่ครอบคลุมธุรกิจ Digital Lending มีอยู่ 2 ส่วนสำคัญ คือ

- Customer Engagement Platform

ช่องทาง Engagement ที่ลูกค้าสามารถติดต่อกับผู้ให้บริการได้ไม่ว่าจะเป็น Website, Mobile Application หรือระบบตัวแทน โดยผู้ให้บริการสามารถใช้ช่องทางเหล่านี้นำเสนอจุดเด่นทางธุรกิจ เช่น กู้ง่าย อนุมัติไว สะดวก รวดเร็วทันใจ โดยใช้เทคโนโลยี RPA (Robotic Process Automation) เป็นต้น ซึ่งทั้งหมดนี้จะอยู่ภายใต้ PDPA หรือพระราชบัญญัติคุ้มครองข้อมูลส่วนบุคคล ที่ทำให้ลูกค้ามั่นใจในความปลอดภัยของข้อมูล นอกจากนี้จีเอเบิลยังมีบริการทำการตลาดออนไลน์ ที่ช่วยส่งเสริมให้พื้นที่ธุรกิจในส่วนนี้มีศักยภาพ และเข้าถึงลูกค้าได้มากขึ้น

- Enterprise Lending System

ระบบที่รองรับการทำธุรกรรมทุกรูปแบบ เช่น ออกสัญญา ติดตามสัญญา คำนวณดอกเบี้ย เก็บข้อมูลTransaction จัดรูปแบบของลูกค้า และสามารถแจ้งเตือนผู้ให้บริการได้ว่าต้องเรียกเก็บหนี้จากลูกค้ารายไหนบ้าง ซึ่งระบบนี้ถือเป็น Core Business Application สำหรับการทำธุรกิจ Digital Lending

ทั้ง 2 ส่วนนี้เป็นพื้นที่หลักพื้นฐานต่อการประกอบธุรกิจ Digital Lending โดยจีเอเบิลพร้อมให้บริการที่ครอบคลุมในส่วนพื้นฐานนี้ และยังพร้อมนำเสนอเทคโนโลยีและระบบอีกมากมาย ที่ช่วยอัปเกรดระบบหลังบ้านให้สามารถรองรับลูกค้า และจัดการเอกสารสำคัญที่เพิ่มมากขึ้น ซึ่งระบบทั้งหมดจะดำเนินการอยู่บน Cloud ที่มีเทคโนโลยี Cybersecurity คอยดูแลความปลอดภัยควบคู่กันไป เพื่อเตรียมพร้อมต่อการแข่งขันอย่างดุเดือดของอุตสาหกรรมนี้ โดยเทคโนโลยีและระบบที่จะช่วยเพิ่มศักยภาพดังกล่าวได้แก่

- ระบบ ECM (Enterprise Content Management) : ระบบในการช่วยจัดเก็บและคัดแยกหมวดหมู่ข้อมูล หรือเอกสารสำคัญ ให้เป็นระเบียบและจัดการง่าย ด้วยระบบ Cloud และ Strong Room

- ระบบ OCR (Optical Character Recognition) : ระบบที่ช่วยในการแปลงเอกสารต่างๆ ให้อยู่ในรูปของไฟล์ดิจิทัล

- ระบบ E-tax/ E-signature : ระบบจัดการภาษีและจัดส่งภาษี รวมถึงการลงนามในเอกสารอิเล็กทรอนิกส์ส่งให้กับสรรพากรแบบรายเดือน

- ระบบ Appraisal Management : ระบบกระจายให้เจ้าหน้าที่ไปประเมินสินทรัพย์ลูกค้าเพื่อขอสินเชื่อผ่านแผนที่ และส่งกลับมาให้ระบบประเมินได้อย่างรวดเร็วและแม่นยำ

- ระบบ Alternative Credit Scoring : ระบบที่จะใช้ Digital Footprint ของลูกค้า เช่น ประวัติ Online Shopping ประวัติการสั่งอาหาร และTransaction ใน Mobile Banking ซึ่งจะช่วยในการประเมินศักยภาพการจ่ายหนี้ของลูกค้า

- ระบบ Collection Loss : ระบบที่นำ Machine Learning มาช่วยวิเคราะห์รูปแบบการทวงหนี้ให้ตรงความพึงพอใจลูกค้า เพื่อให้เกิดการชำระหนี้ที่ตรงเวลา และสร้างหนี้เสียให้น้อยที่สุด

- ระบบ Data Platform และ Growth Hacking : ระบบที่ช่วยติดตามความเคลื่อนไหวของลูกค้าที่เข้ามาใช้แพลตฟอร์ม เพื่อวิเคราะห์และออกแบบกลยุทธ์ให้ตรงใจลูกค้า

สำหรับองค์กรที่จะเข้าสู่ธุรกิจ Digital Lending ที่กล่าวมานั้น จีเอเบิลพร้อมให้บริการด้วย Business Model 2 รูปแบบดังนี้

- Project Base การให้บริการติดตั้งระบบ พร้อมให้บริการที่ตอบโจทย์ทุกมิติสำหรับธุรกิจที่ต้องการมีดิจิทัลแพลตฟอร์มเป็นของตนเอง

- Software as a Service การให้บริการรายเดือนสำหรับธุรกิจที่ต้องการความรวดเร็วในการเข้าสู่ตลาด

“การใช้ Digital Lending ของจีเอเบิลจะทำให้ลูกค้า (End User) สามารถขอสินเชื่อได้ง่ายขึ้น สะดวก รวดเร็ว และปลอดภัย ส่วนองค์กรธุรกิจจะได้รับการบริการที่ตอบโจทย์อย่างครบวงจร หรือสามารถเลือกรับบริการเฉพาะบางส่วน ด้วยรูปแบบการให้บริการที่ยืดหยุ่นนี้

องค์กรธุรกิจไม่เพียงแต่สามารถเพิ่มขีดจำกัดทางการแข่งขันได้อย่างมีประสิทธิภาพ แต่ยังสามารถขยายฐานลูกค้าได้มากขึ้น พร้อมต่อยอดธุรกิจที่จะสร้าง New S-Curve ได้ต่อไปในอนาคต” ปวรุตม์ กล่าวเสริม